设计思路:车险赔付率逻辑树数据分析平台

编辑导语:车险业务在财产险公司中是其较为重要的业务项目。如何做好风险把控、并对车险服务进行精细化管理?相关平台的建设完善恐怕是必不可少的。本篇文章里,作者结合其自身工作经验对车险赔付率逻辑树数据分析平台建设思路进行了介绍,让我们来看一下。

本文对于作者工作实践中的车险赔付率逻辑树数据分析平台建设的设计思路进行复盘和整理,希望能对从事车险产品平台设计的伙伴提供参考。

一、车险赔付率逻辑树数据分析平台的业务背景

对于财产险公司而言,车险业务通常是重中之重,车险的保费规模一般可以占到财产险公司保费规模的60%-70%。而发展到今天,车险业务又是一个带有相当鲜明特点的保险业务,主要体现两个方面:

- 车险的标的数量足够多,且分布范围非常广泛。符合数量众多且分散的大数法则前提条件。所以原则上,如果没有任何外界因素干扰,车险的出险率、赔付率应该稳定在某一概率上。

- 车险业务的利益相当巨大。2020年机动车辆保险保费收入8245亿元,保险赔款支出7880亿元,均为千亿级别的资金来往。在车险业务场景下,涉及的利益相关方非常多,且相互之间的利益牵扯及输送非常复杂。简单举其中的三个业务场景说明一下。

1)

汽车4S店作为直接提供车辆销售以及售后维修和保养的企业,天然具备进行车险销售的渠道优势,是几乎所有财产险公司最重要的保费来源渠道。

但汽车4S店售后有很大一部分利润来源为事故车维修,而事故车维修的费用正是财产险公司的理赔款。所以在利益驱使之下,财产险公司与4S店形成了即合作又互相博弈的情形。

2)

车主(通常也是车险客户)在连年支出较多保险费用的时候,通过都会有利用保险理赔降低车辆维护保养费用的心理。

而部分车辆维修厂利用这一特点,通常会与车主达成默契,想方设法从保险公司获取更多理赔款用于车辆的维护保养上。

而对财产险公司而言,理赔审核尺度的宽松或严谨又直接影响到车主的客户评价及修理厂的保费来源,所以又存在一种利益博弈的场景。

3)

财产险公司内部对于车险赔案的审核调查需要经过多个角色的审核人员,具体而言有查勘定损、核损、理算核赔等诸多岗位。

目前大部分的赔付金额审核依据仍然是依据审核人员的工作经验进行主观判断,而这种主观判断审核就为内部人员和外部利益机构的牵涉提供了空间和土壤。

由于以上两个方面的原因,车险的经营管理水平对于最终的经营成果影响非常巨大。经营管理水平越是精细化,内外部的风险把控越是严谨,车险产生盈利的可能性越高。

目前大部分财产险公司经过近十年的IT建设,已基本都实现了高度的IT化。在IT化的基础上,数据监控与数据分析,是车险精细化管理和内外部风险把控的最有效手段,也是目前大数据技术最适宜的应用场景之一。建设车险赔付率逻辑树数据分析平台,具有极高的价值和必要性。

二、车险赔付率逻辑树数据分析平台的设计思路

车险赔付率是车险最重要的经营指标之一,最简单的赔付率模型指的是赔款/保费收入,简单来说就是保险公司赔付出去的金额与保费收入之间的比值,用以衡量保险公司的经营是盈利还是亏损。

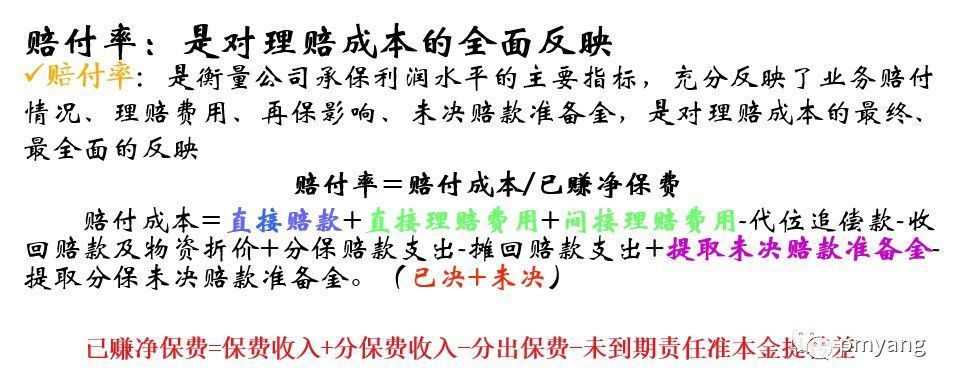

当然,由于保险业务的复杂性,简单的模型对于经营成果的评价是远远不够的。现在一般常用的会计年赔付率的公式,如下图所示,但是赔付率指标的思想仍然是不变的,仍然是通过评估赔付支出占保费收入的比值来对车险业务进行衡量。

车险赔付率逻辑树数据分析平台的设计思路是,根据杜邦分析法,对影响车险赔付率的各种因素逐层分解,将影响赔付率指标的要素分解细化到每个影响因子。

然后再运用逻辑树分析法,对每个影响因子进行同比分析/环比分析,同时深入业务,观察和发现对车险赔付率影响的业务原因。最终实现通过车险赔付率的深入管控降低赔付率,或者抑制赔付率持续升高趋势的目的。

1. 杜邦分析法杜邦分析法的典型应用是将企业净资产收益率逐级分解为多项财务比率乘积,这样有助于深入分析比较企业经营业绩。

我们知道,ROE=净资产报酬率,那么净资产报酬率=净利润/净资产,也就是ROE=净利润/净资产