数据分析:哪些指标对 DeFi 代币价格回升很重要

免责声明:本文旨在传递更多市场信息,不构成任何投资建议。文章仅代表作者观点,不代表火星财经官方立场。

小编:记得关注哦

来源:Defi之道

原文标题:《DeFi 之道丨如果牛市还在,DeFi 代币价格何时回升就看这 3 大指标!》

撰文:Mira Christanto,Messari 研究员

编译:屏风

虽然 DeFi 在过去一年才刚刚繁荣起来,但基本面投资者已经越来越多地从单纯的 MEME 驱动转向对链上数据进行分析。然而,虽然数据描绘了行业的现状,但并不清楚哪些指标会影响价格变动。本文研究了一些数据,以弄清基本面是否重要,如果重要,哪些 DeFi 代币可以引领价格的回升。

我们的假设是基本面确实很重要,并且协议和投资者需要获得一些价值。也许比起只有单纯的治理功能,有更多使用场景的代币,其表现会超过那些在运营指标方面表现优秀的代币。

与此相反的论点是,价格回升与基本面无关,更多的是取决于外部因素,如与比特币和社交媒体活动的相关性。也许治理作为唯一的使用场景就足够了,代币持有者关心其他因素,如团队以庞大资源推动增长的能力。本文针对去中心化交易所(DEXs)、借贷协议和资产管理项目,以不同指标来检验我们的假设。我们使用每周的数据来抹平各指标的每日异常值,包括:

- 活跃用户的数量

- 去中心化交易所的交易量

- TVL (锁定的总价值)

- 借贷协议的年利率

- 存放在借贷协议中的金额和未偿还贷款的金额

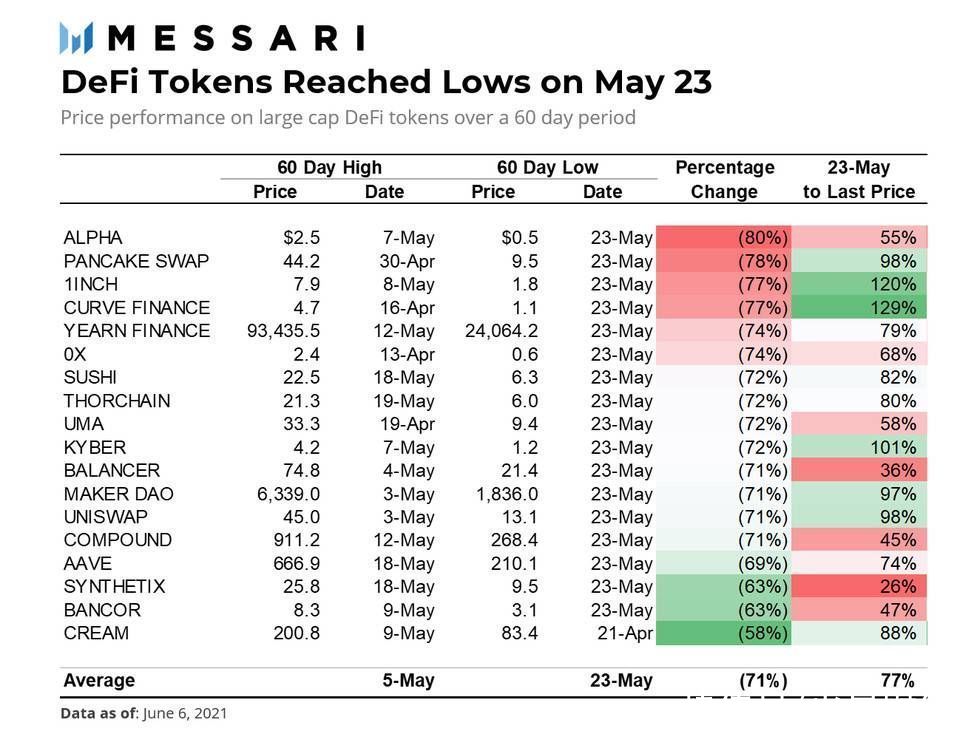

下表是过去 60 天的价格表现表。大多数代币在 5 月 5 日前后几天达到了他们的局部高点(LHs)(该组的平均值)。SUSHI、RUNE、AAVE和 SNX 是例外,它们在 5 月 14 日左右开始抛售后达到高点。下面主流 DeFi 代币平均跌幅为-72%,60 天的低点日期尤为同步——发生在 5 月 23 日。在 60 天内,PancakeSwap和 1INCH 的表现不佳,而Synthetix和Bancor表现出色。

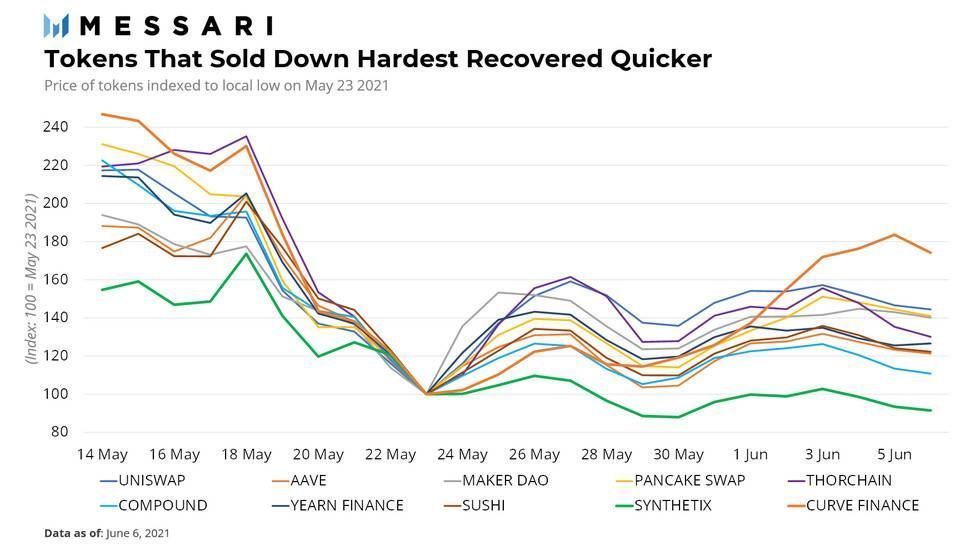

从表格右侧可以看出,自 5 月 23 日的低点以来,不管市值是大是小,在 5 月 23 日之前经历了最严重损失的代币实现了最快的回升(如 CRV),而那些温和修正(在暴跌中跌得没那么严重)的代币则继续面临抛压(如 SNX)。

活跃用户的数量

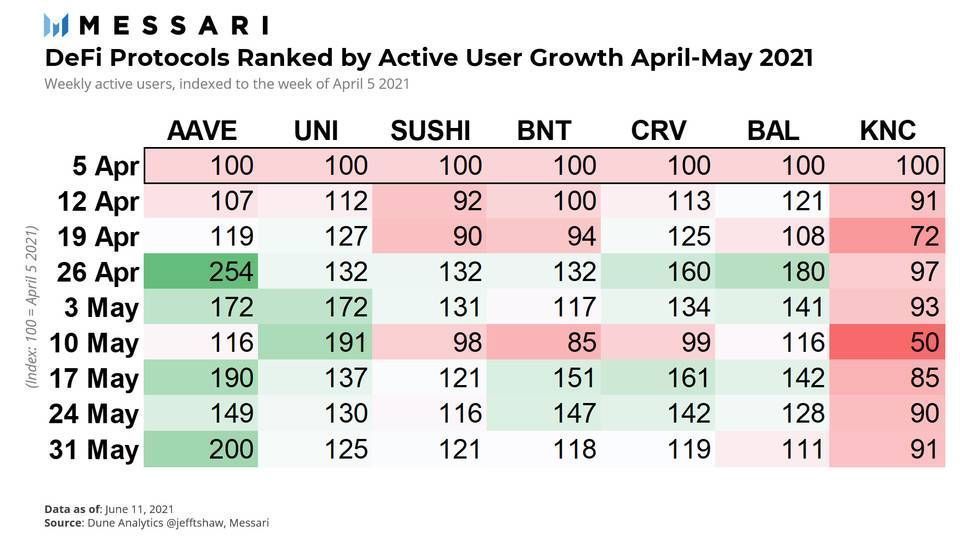

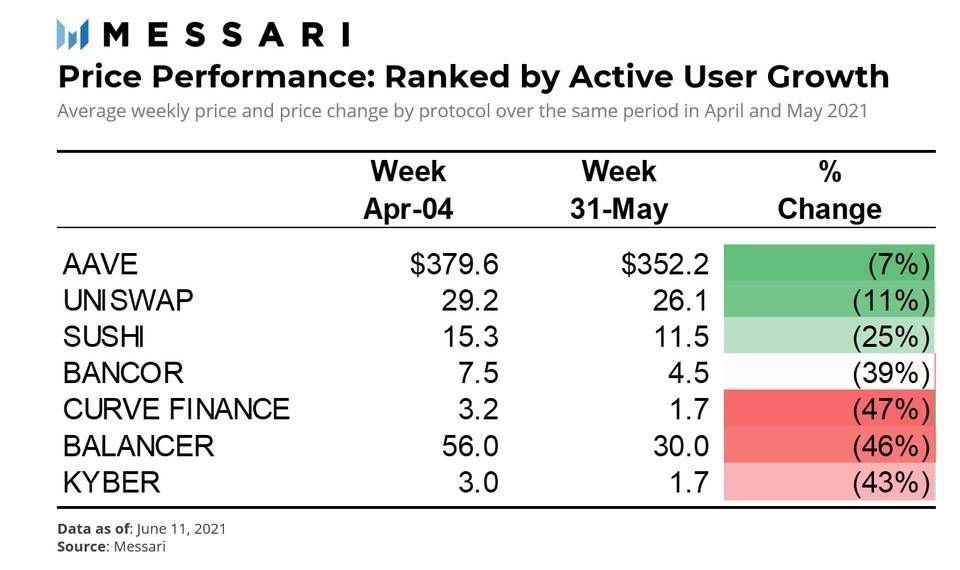

活跃用户的数量首先,我们看一下活跃用户数,这是一般协议活跃度的衡量标准。下表显示了 4 月和 5 月每周活跃用户的变化,其中 4 月 5 日那周用户数量水平被设定为指数 100。在这两个月里,Aave 的活跃用户增长超过 100%,这是因为他们的流动性挖矿激励计划,该计划于 4 月 25 日进行投票,将于 2021 年 7 月 15 日结束。他们还与 Layer2 的扩展解决方案 Polygon进行了整合,这促进了采用。另一方面,Kyber 的用户缩减了-9%。下表是按照这段时间内活跃用户的留存率排名的。

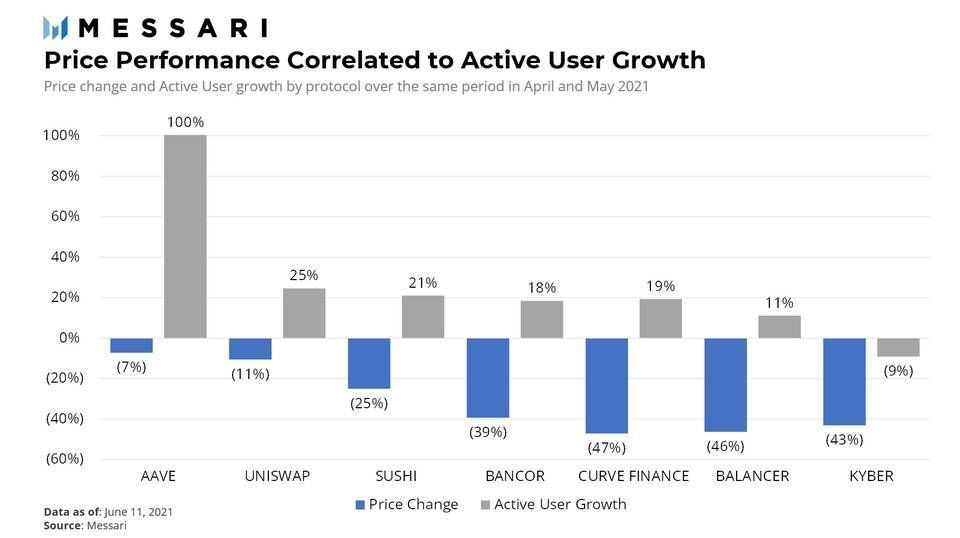

下面的图表按照活跃用户的增长排名,显示了同期的平均价格变化。活跃用户和价格表现之间似乎有很强的关联性。由于新的运营动态推进,Aave、Uniswap和 SushiSwap 在活跃用户和价格变化方面表现出色。Aave 和 Sushi 部署在 Polygon 上,而 Uniswap 部署了他们的 V3。Curve、Balancer和 Kyber 处于区间底部,这反映在其代币价格表现不佳。虽然排名并不完全相关(CRV 的价格在此期间下降了-47%,而 KNC 尽管失去了更多的活跃用户,但价格下降较少,为-43%,),但总体趋势是完整的:

结论:基本面和运营统计数据对代币价格有重要影响。活跃用户指标是一个有价值的与价格相关联的信号,因为它显示出有意义的相关性。

DEX 交易量

DEX 交易量历史表现通常与采用率、每日交易量和产生的潜在费用等因素相关。这是因为交易量通常是协议或代币持有人价值累积的指标。

在 21 年第一季度,Uniswap 和 PancakeSwap 获得了最大的市场份额。它们的价格走势直接反映了用户采用情况,Uniswap 的季度回报率为 444%,而 PancakeSwap 在 21 年第 1 季度以 3031% 的巨大回报率超过了该行业的其他产品。